撰文 | 古 芯

编辑 | 杨博丞

题图 | IC Photo

ChatGPT的诞生是AI行业发展的一个里程碑,让通用人工智能距离全面商用更进一步。ChatGPT虽然属于生成式人工智能技术(AIGC)的一种,却可以训练其他AIGC产品,比如充当AI画图模型Midjourney 的提示词分析师。

由于ChatGPT的能力过于突出,其母公司2022年11月发布ChatGPT3.5版本后,迅速吸引大量用户,同时也招来非议,最引人关注的莫过于全球首富马斯克,联合千人请愿全球停止研发类ChatGPT产品。

之所以说马斯克的呼吁吸引眼球,不是因为他反对研发类ChatGPT产品,也不是因为他全球首富的身份,而是因为他呼吁停止研发类ChatGPT产品之前,刚表态要自建团队,自备资金研发类ChatGPT产品;其次才是作为世界首富雄厚的财力,稍微出手,便囤了10000块GPU芯片。

马斯克对ChatGPT的表态看似矛盾,但是考虑到马斯克2015年还是ChatGPT母公司OpenAI的联合创始人,2018年就被现任CEO“奥特曼”挤走,这种类似吃不到葡萄说葡萄酸的心里也就容易理解了。更何况马斯克一直站在新兴技术风口上,怎么可能容忍当今最新潮的技术和自己没关系?

只不过不止一次表态要切入人工智能(AI)赛道的马斯克,为何成立AI部门之前先抢了一万块GPU(图形处理器)芯片?抢购的又是什么型号的芯片?马斯克买了这一万块芯片,会不会影响行业供需关系,国内AI企业会不会受到影响,最重要地的是,国内有没有能做GPU的企业,做到什么地步了?

01.GPU如何搅动人工智能行业

马斯克购买一万块GPU芯片,主要是因为GPU的性能决定了行业天花板,相比于通用的CPU(中央处理器),GPU在人工智能行业被细分到“AI芯片”领域,也就是针对AI算法做了特殊加速设计的芯片。

狭义的人工智能芯片,指的就是专门优化过的显卡。在人工智能刚驶入快车道的2012年,前谷歌计算机科学家Alex Krizhevsky,使用深度学习+GPU的方案在Image Net LSVRC-2010图像识别大赛中,将识别成功率从74%提升至85%,在行业内引起广泛关注。

GPU行业龙头英伟达(NVIDIA)受此启发,投入大量人力物力又优化自家GPU的CUDA深度学习生态系统,有消息称短短3年内,公司GPU产品性能提升了65倍,甚至还推出了基于自家GPU,覆盖后端训练至前端应用的全套方案。

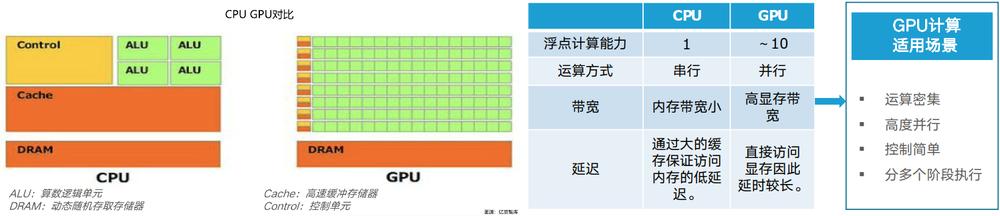

众所周知,GPU通常被用于图像处理任务,因为图像是由多个像素组成,GPU想要高效完成图像处理任务,就需要大量可以完成独立运算的单元,厂商也会极尽可能,在芯片内放入更多独立计算核心,2018年发布的英伟达GTX2080TI有4352个CUDA核心,到2022年发布的4090显卡CUDA核心增至16384个。本就具备同时大量独立计算的能力,所以只需要CPU给出正确的指令,GPU自然可以迅速完成深度学习型AI产品所需要的超规模计算。

我们今天熟悉的ChatGPT已经迭代至第四代。以第一代ChatGPT为例,2018年6月发布的GPT-1只在8个GPU上训练了一个月,当年运行TensorFlow单GPU深度学习研究,表现最佳的GPU是GTX2080TI,参数量约为1.17亿,预测训练数据量仅有5GB;2019年2月发布的GPT-2预训练数据量增至40GB,参数量达到了15亿,此时需要256个Google Cloud TPU v3上训练一周。

到2020年5月发布的GPT-3,预训练数据量猛增至45TB,参数量达到1750亿,需要在355个GPU上训练一年,且训练总成本达到1200万美元。GPT-3.5也就是我们现在熟悉的ChatGPT,和最新发布的ChatGPT4.0尚未公布相关数据,可以肯定的是,这两代ChatGPT均使用GPU训练。据华西证券数据,ChatGPT母公司OpenAI已使用了约2.5万个英伟达的GPU。

虽然微软已经将OpenAI收入麾下,并提供代号为“雅典娜”的人工智能芯片,但由于英伟达芯片在人工智能行业深耕多年,新玩家短期内很难对其形成威胁,未来需求仍将继续上升。

更为人熟知的CPU,与GPU相比具有明显短板。因为CPU需要较高的通用性,较为高端的产品还需要在核心内构建3级缓存,所以单个核心会尽可能做的大而全,这就造成CPU可用于单独计算的核心明显少于GPU,无法专精处理某一项任务,导致CPU在行计算、浮点计算以及矩阵运算方面存在明显的先天不足,这三个能力恰恰是完成ChatGPT这种深度学习型AI产品迫切需要的。

英伟达为了进一步提升旗下产品对AI深度学习的适应性,特意推出用于超级计算机的深度学习的Tesla显卡,最新型号为A100,2022年由于不可抗力,已经被禁止向中国出口,转而推出减配版A800。

和消费级显卡相比,Tesla显卡在完成图像处理、语音识别、机器学习、物体检测等任务时更快,根据相关测试,同样是2020年推向市场的A100和3090,消费级显卡3090 的tensor core只有A100的四分之一。在深度学习领域,无论是常见的CNN还是ChatGPT使用的Transformer,大多数浮点计算量,都集中于依托tensor core计算的矩阵乘法上面,所以使用A100可以更快完成深度学习产品的开发。

基于上述分析,不难发现海外对中国禁运A100的意图,就是想要极大可能限制中国人工智能行业发展。

02.国产芯片露出微光

短期来看,中国人工智能行业可以选择除A100外的次等GPU,但是长期来看,必须要突破封锁,实现人工智能芯片国产化。

聚焦人工智能芯片领域,除GPU外,可用于AI算法的芯片还包括CPU、FPGA、MLU、TPU,以及最新研究方向类脑芯片,后者由于概念较为先进,预计最快将于2023年成熟,尚不足以撼动AI芯片竞争格局。同时出于现实考虑,国内厂商在GPU芯片上和英伟达或AMD、Intel正面硬钢,毫无胜算。

CPU方面虽然有近期龙芯有所突破,但是如前所述,CPU并行算力不足,不适合应用于AI深度学习;FPGA虽然已经用于AI算法训练,但是市场规模较小;最有可能替代GPU的就是MLU、TPU通用AI芯片。

但根据ChatGPT发展历程,Openai在开发GPT-2时,曾经使用过谷歌TPU芯片,这是一种以ASIC作为底芯片的计算单元,专注于神经网络所需的矩阵运算的专用芯片,最先应用于AlphaGo中。

但是鉴于使用ASIC技术的芯片需要定制化,用户使用成本较GPU更高且更繁琐,OpenAI开发GPT-3时重新选择GPU,同时考虑到GPT-3模型参数量陡增,英伟达CUDA架构较其他产品具有明显优势,间接体现了英伟达GPU在人工智能芯片领域绝对龙头的位置,但这不代表其他产品就没有开发和应用价值。

首先是以谷歌TPU、寒武纪MLU为代表的通用AI芯片,凭借针对特定算法深度优化和加速,可以在确定性执行模型的应用需求中发挥作用;FPGA芯片依靠灵活多变的通用性,再加上可编程性,适用于开发周期较短的AI产品、传感器数据预处理工作以及小型开发试错升级迭代阶段等。

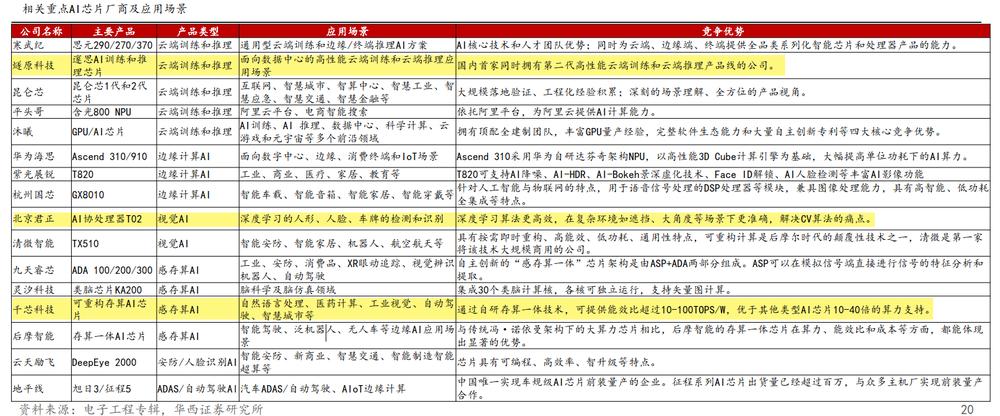

梳理国产芯片企业的格局,除寒武纪外,华为、国芯科技也布局了通用AI芯片(TPU\MLU);安路科技、紫光国微、复旦微电等企业布局FPGA芯片,试图在这两个领域突破海外对我国GPU芯片的封锁。

目前寒武纪虽然尚未实现盈利,芯片市占率也不高,但芯片产品覆盖了云端智能芯片及加速卡、训练整机、边缘智能芯片及加速卡、终端智能处理器IP以及上述产品的配套软件开发平台。

另一个已经被应用于人工智能的算法训练的FPGA芯片领域,中国市场占有率最高的国产厂商是安路科技,目前公司在中低端产品线全面对标海外龙头企业,考虑到建立FPGA芯片软硬件生态体系行业壁垒较高,且用户更换产品验证周期长,安路科技未来有望依托现有市场扩大优势。

目前安路科技的产品广泛应于用网络通信、消费电子、工业控制和数据中心等领域均能保持稳健的成长,正在拓展无人机、自动驾驶、智慧城市等涉及人工智能的应用领域。

不过目前最值得关注的国产AI芯片企业应该是千芯科技,公司生产的存算一体AI芯片,通过自研存算一体技术,可提供能效比超过10-100TOPS/W,在特定领域可以提供更大算力(1000TOPS以上),优于其他类型AI芯片10-40倍的算力支持,应用场景包括自然语言处理,一旦量产,可用于类ChatGPT产品的研发。其他可以用于深度学习领域的国产芯片还包括北京君正的AI协处理器T02,燧原科技的邃思AI训练和推理芯片等。

现阶段,寒武纪、安路科技、千芯科技等国产AI芯片企业的产品,虽然尚不具备替代英伟达的能力,但是也给中国人工智能行业带来一丝微光。回顾芯片行业的发展,无论是芯片设备还是芯片产品,只要中国企业突破封锁,就能迅速改变行业格局,这其中就包括一种最常见的AI芯片。

03.AI芯片领域唯一的突破

这种最常见的AI芯片就是存储芯片,日前国产存储芯片生产商长江存储凭一己之力,让海外大厂三星等企业的固态存储产品主动降价超50%。长江存储芯片对三星带来的危机感,是典型的弯道超车,也是国产芯片产业链寻求的最佳发力点。

过去很长一段时间,存储芯片占全球芯片市场规模的27%,但是竞争格局较为固化,尤其是中国市场,2018年中国进口的3120亿美元的芯片中,存储芯片进口额高达1150亿美元,占比超36%。

到2020年,中国存储芯片规模增至全球存储芯片的31%,但是自给率不足1%,竞争格局高度固化,韩国三星近乎垄断高端存储市场。

同时考虑到中国AI行业发展过于迅猛,有数据显示,预计到2025年,中国人工智能核心市场规模有望达到4000亿元,鉴于当前国内芯片行业发展现状,CPU\GPU等产品研发周期太长,想要短期获得国内市场的话语权难度极高,所以在国家大基金的领导下,长江存储加快3D NAND存储芯片研发进度,2019年推出64层3D NAND后,于2022年顺利推出192层3D NAND芯片。

反观垄断中国存储市场的三星,自从2013年推出24层3D NAND闪存芯片后,直到2019年才推出96层V-NAND,虽然研发进度慢有更换技术路线的原因,但是同期另一家老牌存储长海力士已经推出128层4D NAND产品,三星此时已经明显落后于同业企业,但仍领先长江存储。

现如今,长江存储不仅从技术层面实现赶超,还凭借中国特有的“量大管饱”生产模式,将产品售价一降再降,迫使三星在中国市场全面接受价格战,实现全系产品降价。

虽然目前有观点认为,三星存储产品降价,以及一季度出现3.3万亿韩元的营业亏损,主要是因为过去几年芯片行业产能过剩,不得已降价去库存并首次减产,这种观点不能说错,但确实很片面。

从市场角度出发,目前在某电商平台上,采用长江存储自研3D NAND闪存芯片的存储产品,2TB规格产品单价最低到了479元,600元以下的选择非常多,而三星虽然大幅降价,但客单价依旧比致钛高100元,比售价最低的近乎翻倍,如果三星不降价,继续采取之前2TB规格产品动辄超2000元的单价,等于直接宣告退出中国消费级存储市场的竞争。

中国存储市场这块大蛋糕,三星可不会轻易放弃。上文提及,到2025年,中国人工智能核心市场规模将达到4000亿元,按照存储芯片27%的占比计算,AI芯片领域存储芯片市场规模或将达到1080亿元。考虑到当前存储产品售价大幅降价,保守估计未来市场规模也有望超过500亿。

而且在大数据时代,数据的产生和运算速度都在急速上升(参考GPT-3预训练数据量),所有云服务供应商不仅需要更强的算力,还需要容量更大、读取速度更快的存储设备,所以即使未来存储芯片还有降价的可能,更低的产品价格反而会催生行业内固态存储对机械存储设备的替代。

这种行业趋势其实从2019年就已经开始显露端倪。据民生证券数据,2019年企业级SSD平均容量达到2.3TB,2020年将增长至2.7TB,设备出货量年均复合增速达到15.8%。三星即使降产断臂,也会极力平衡存储产品的供给关系,继续抢夺中国市场,只可惜三星再也没机会躺平挣钱了。

因为长江存储的芯片制程普遍处于22nm,海外制裁不涉及该部分,且国产设备目前已经逐步覆盖该领域的芯片制造。再想通过制裁简单粗暴的限制中国芯片行业发展,只停留在理论层面,而一旦中国企业突破海外封锁,将立刻改变行业竞争格局,帮它们真正参与理解,什么才是“市场竞争”。

扫码关注

QQ联系

微信好友

关注微博